Sommaire

Lors du lancement d’un token (TGE), un projet Web3 peut adopter plusieurs stratégies. Ces stratégies sont définies par deux variables du modèle tokenomics : le float et la Fully Diluted Valuation (FDV). Ces deux paramètres conduisent à deux modèles principaux : le high float / low FDV et le low float / high FDV.

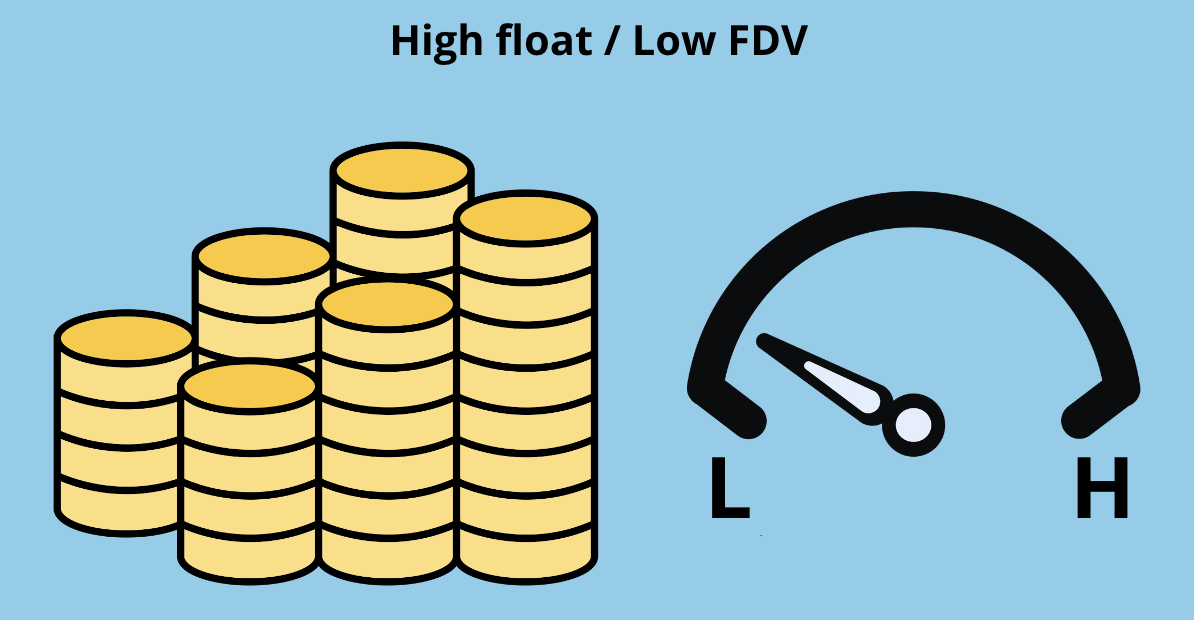

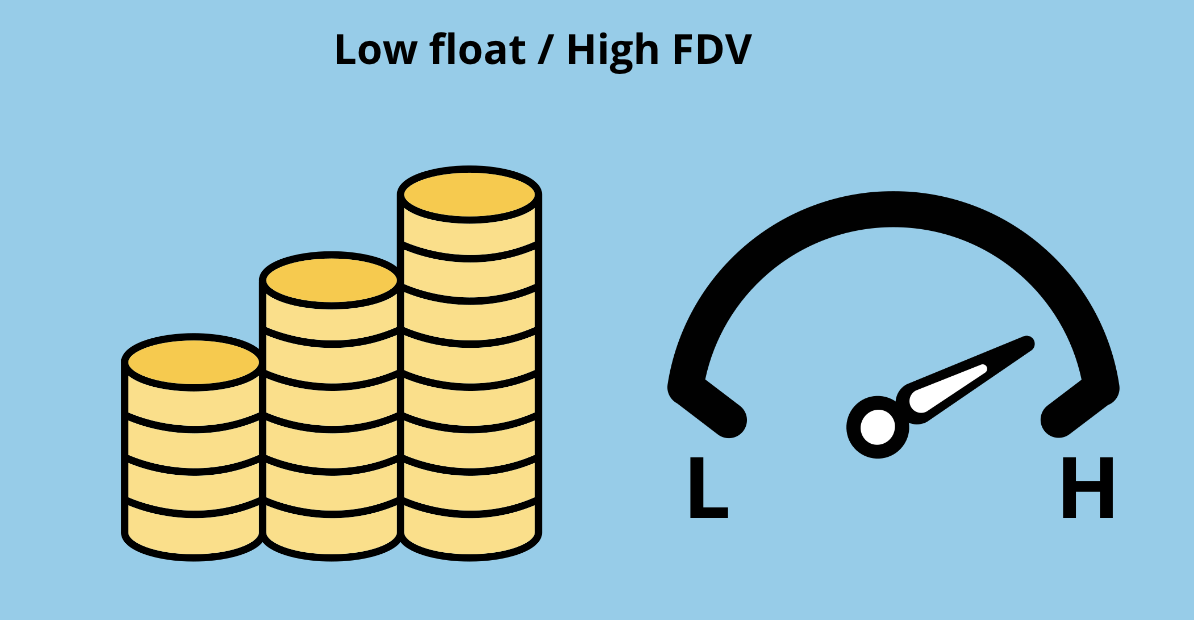

Dans le modèle high float / low FDV, une grande partie des tokens est disponible dès le lancement. Cette configuration entraîne généralement une FDV plus faible. En effet, une grande quantité de tokens disponibles tend à diluer la valorisation perçue. En revanche, dans le modèle low float / high FDV, une quantité limitée de tokens est mise sur le marché. Cela entraîne une FDV plus élevée en raison de la rareté des tokens disponibles.

Le choix stratégique entre ces deux modèles influence directement la perception et la performance d’un token à son lancement. En effet, le float et la FDV déterminent la disponibilité des tokens sur le marché, ainsi que leur valorisation potentielle à long terme. Ces éléments jouent un rôle essentiel dans la dynamique du marché à court et moyen terme.

Qu’est-ce que le float ?

Le float désigne le nombre de tokens disponibles sur le marché pour être échangés. Il a un impact direct sur la liquidité initiale d’un token, c’est-à-dire sur la facilité avec laquelle les tokens peuvent être achetés ou vendus. Deux configurations de float sont possibles, influençant la liquidité du projet.

Float faible (low float)

Un float faible signifie qu’une quantité limitée de tokens est mise en circulation au lancement.

Cette stratégie crée une rareté artificielle, où la demande dépasse l’offre. De plus, un float faible limite la liquidité. Par conséquent, les acheteurs se retrouvent donc en concurrence pour un nombre limité de tokens. Cela peut provoquer une hausse rapide des prix et une forte volatilité.

Float élevé (high float)

Un float élevé signifie qu’un grand nombre de tokens est disponible dès le départ.

Cela améliore la liquidité et stabilise généralement les prix à court terme. En effet, une offre plus importante permet de mieux répondre à la demande. Cependant, si la demande n’absorbe pas toute l’offre, le prix du token risque de diminuer. Cela limite alors le potentiel d’appréciation du token.

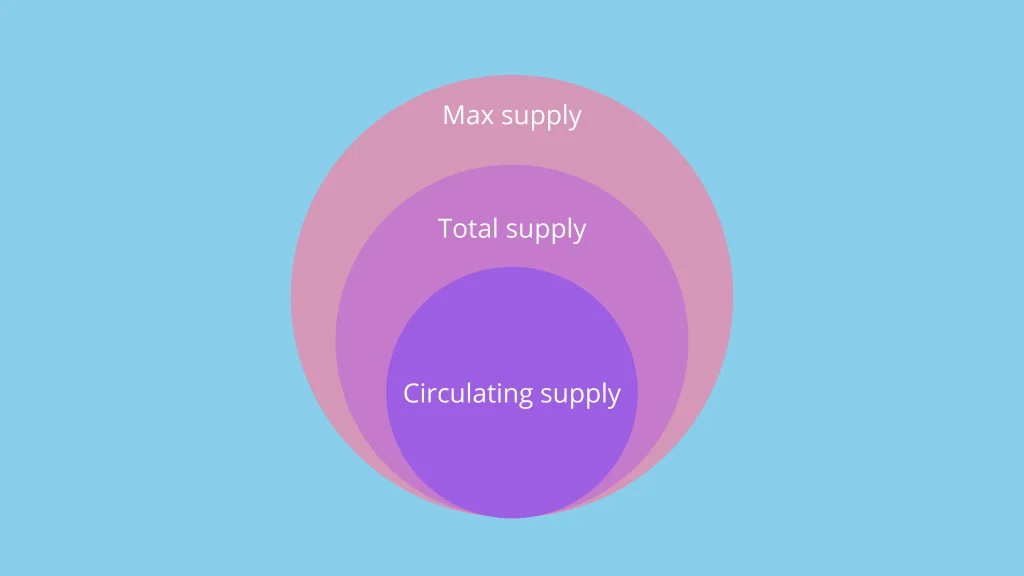

Qu’est-ce que la Fully Diluted Valuation (FDV) ?

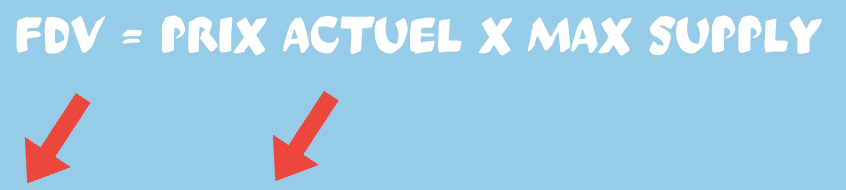

La FDV représente la valorisation totale d’un projet. Il s’agit d’une estimation de la capitalisation boursière si tous les tokens prévus étaient déjà en circulation.

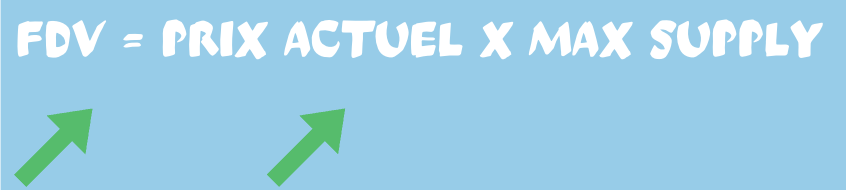

Elle se calcule en multipliant le prix actuel du token par l’offre maximale prévue (max supply).

![]()

La FDV peut être faible ou élevée, influençant la perception et la valorisation du projet.

FDV faible (Low FDV)

Une FDV faible représente une valorisation prudente au lancement d’un token.

Elle reflète souvent une approche réaliste de la part des fondateurs, qui alignent la valorisation du projet sur son état de développement actuel. La valorisation s’ajuste ainsi progressivement en fonction de la croissance réelle, évitant ainsi de décevoir les investisseurs et utilisateurs si les performances futures ne suivent pas.

FDV élevée (High FDV)

Une FDV élevée, en revanche, représente une valorisation ambitieuse du projet et peut indiquer de grandes aspirations ainsi qu’un fort potentiel de croissance à long terme, même si une grande partie des tokens est encore verrouillée.

Toutefois, cela peut également susciter des inquiétudes quant à une éventuelle surévaluation. Lorsque ces tokens seront débloqués et libérés sur le marché, cela pourrait entraîner une forte volatilité.

Les différents modèles de lancement d’un token : High float / Low FDV ou Low float / High FDV ?

High float / low FDV

Au lancement d’un token, lorsque le float est élevé, une grande partie des tokens est mise en circulation. Bien que cela n’affecte pas directement la Fully Diluted Valuation (FDV), un float élevé peut exercer une pression baissière sur le prix du token. En effet, une offre abondante face à une faible demande initiale tend à stabiliser ou à baisser le prix. Cette dynamique est due à l’excès d’offre non absorbée.

Par conséquent, la formation d’un modèle « high float / low FDV » s’explique par l’impact du float sur le prix, qui, à son tour, influe sur le calcul de la FDV.

Ainsi, avec une offre maximale (max supply) fixe, si le prix du token est bas en raison d’un float élevé, la FDV tend à être faible.

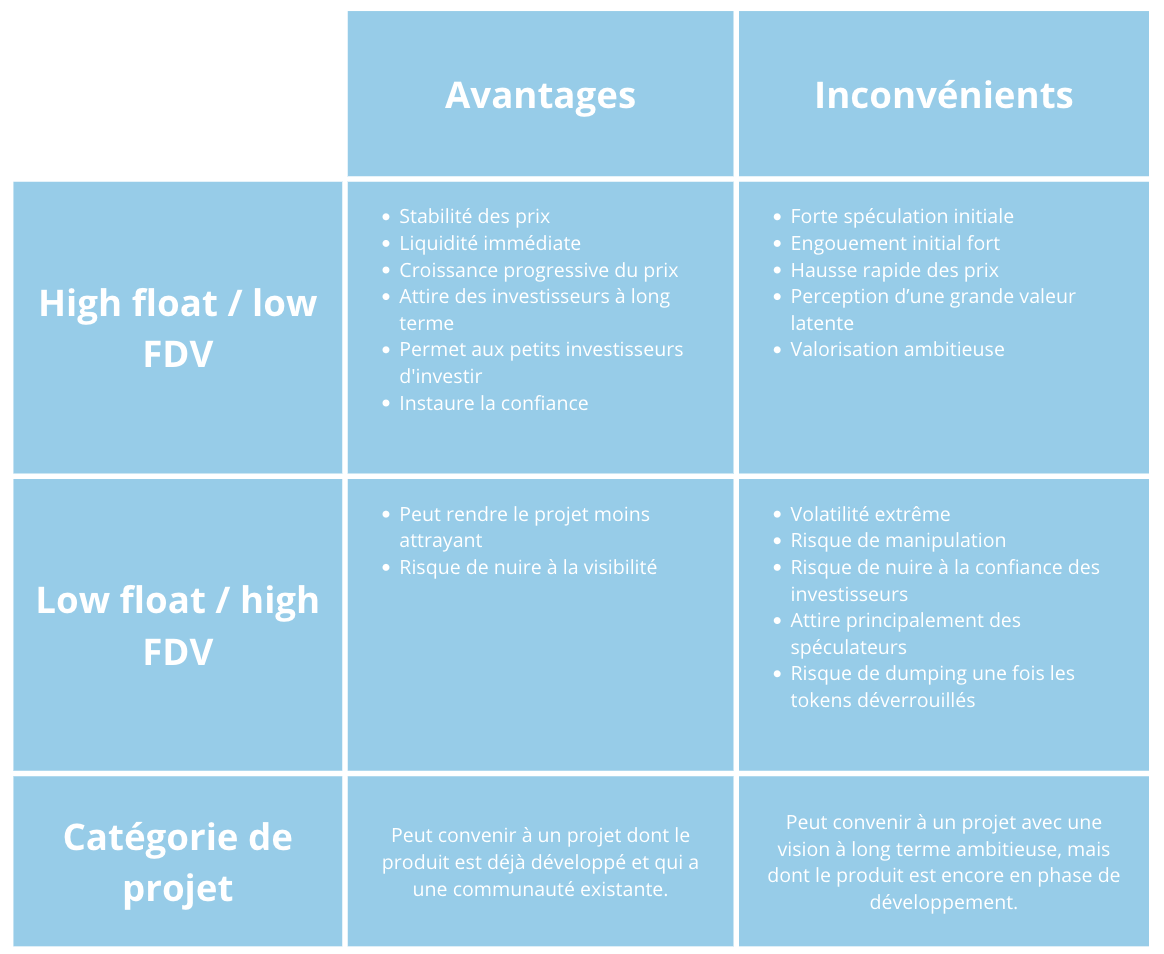

Avantages du modèle high float / low FDV

- Stabilité des prix. Avec une liquidité élevée due à un grand nombre de tokens en circulation, la volatilité et les variations de prix sont réduites. Cela crée un environnement plus sûr pour les investisseurs et les utilisateurs, tout en permettant une évolution progressive à mesure que le projet est adopté par sa communauté.

- Accessibilité. Avec ce type de modèle, les petits investisseurs peuvent plus facilement accéder aux tokens à des prix abordables, avant que la demande n’augmente et que les prix ne grimpent, reflétant une valorisation plus élevée.

- Moins de spéculation et investisseurs à long terme. Cette approche attire moins les spéculateurs à court terme en quête de profits. Elle attire plutôt des investisseurs à long terme convaincus par le projet. De plus, une faible FDV peut donner l’impression d’un projet sous-évalué avec un prix avantageux. Cela attire les investisseurs cherchant la stabilité et une croissance progressive. Ainsi, le projet attire les investisseurs à long terme au moment où il en a le plus besoin, plutôt que des investisseurs à court terme.

- Liquidité initiale. Un grand nombre de tokens en circulation assure une bonne liquidité, facilitant les échanges et limitant les variations soudaines de prix.

- Confiance renforcée. Cela permet d’avoir une valorisation plus juste du projet, évitant ainsi les pièges de la surévaluation qui ne visent qu’à créer de la rareté et de la hype. Cela renforce la confiance au sein de la communauté et des parties prenantes.

Inconvénients du modèle high float / low FDV

- Moins de hype initiale. Contrairement aux modèles basés sur la rareté (low float), ce modèle ne génère pas un fort engouement initial en raison de sa faible proposition d’offre. Cela peut limiter l’enthousiasme des investisseurs et restreindre les perspectives de gains rapides, éloignant ainsi certains acteurs du marché et réduisant la demande initiale.

- Potentiel de croissance limité. Une FDV faible peut donner l’impression que le projet est moins ambitieux ou attractif pour les investisseurs.

- Risques de ne pas attirer suffisamment d’intérêt. Bien que l’objectif des projets soit généralement d’éloigner les investisseurs à la recherche de profits rapides, ce qui peut créer une forte volatilité à court terme et une dégradation à long terme, une volatilité réduite comporte le risque que le projet ne suscite pas assez d’intérêt à court terme, ce qui pourrait freiner sa croissance.

Low float / high FDV

Lors du lancement d’un token avec une faible proportion de tokens mis en circulation (low float), un modèle low float / high FDV tend à se former. Tout comme dans le modèle high float / low FDV, cela s’explique par la manière dont la FDV est calculée.

Une faible liquidité crée une rareté artificielle, ce qui exerce une pression haussière sur le prix du token. En effet, lorsque l’offre de tokens est limitée, ces derniers deviennent plus difficiles à acquérir, et les acheteurs se retrouvent en concurrence pour les obtenir. Cela augmente le prix des tokens.

Par conséquent, la quantité de tokens en circulation n’impacte pas directement la FDV. Cependant, un low float peut entraîner une hausse des prix et donc une FDV plus élevée. Cela forme un modèle low float / high FDV.

Avantages du modèle low float / high FDV

- Effet de rareté et hausse des prix. En limitant l’offre de tokens disponibles à court terme (low float), le projet crée une rareté artificielle qui engendre une concurrence pour acquérir les tokens. Cela pousse les prix à la hausse.

- Effet de rareté et engouement. Un low float combiné à une FDV élevée permet de générer un engouement pour la sortie du token et, par conséquent, une forte demande initiale. Les investisseurs sont attirés par la rareté et la promesse d’une valorisation future élevée, due à l’ambition du projet, ce qui alimente la spéculation sur le prix des tokens.

- Potentiel de gains élevés à court terme. Plus les investisseurs ou utilisateurs achètent tôt, plus ils peuvent bénéficier d’une augmentation rapide du prix en raison de la rareté initiale des tokens. Ce modèle de low float / high FDV peut conduire à un retour sur investissement (ROI) élevé sur une courte période, incitant ainsi à acheter le token et attirant ainsi des investisseurs vers le projet au moment où ils en ont le plus besoin.

Inconvénients du modèle low float / high FDV

- Volatilité élevée. Avec une offre limitée, le prix peut fluctuer de manière extrême et soudaine à court terme.

- Risque de dumping. Lorsque les tokens bloqués sont finalement débloqués, les acheteurs initiaux sont souvent amenés à vendre massivement dans le but de réaliser des profits, ce qui peut entraîner une chute brutale des prix.

- Manipulation possible. La faible circulation initiale permet à de grands détenteurs de tokens de manipuler facilement les prix du marché, ce qui peut être défavorable pour les petits investisseurs et les utilisateurs du projet.

- Investisseurs à court terme. Le modèle low float / high FDV attire particulièrement les investisseurs à court terme ou les spéculateurs, car la rareté initiale des tokens peut provoquer une hausse rapide du prix. Ces investisseurs profitent du lancement d’un projet sans s’y intéresser réellement, ce qui peut avoir des effets positifs à court terme, mais négatifs à long terme pour la viabilité du projet.

Tokenomics et modèles de lancement de token, à retenir

Les deux modèles, high float / low FDV et low float / high FDV, présentent des stratégies de lancement très différentes. Chacune a ses avantages et ses risques, influençant ainsi la perception des investisseurs et le comportement du marché. Le choix du modèle dépend des objectifs, de la vision et de la stratégie du projet.