Sommaire

Le buyback and burn est une stratégie courante en tokenomics. Ce mécanisme combine deux actions principales : le rachat de tokens et leur destruction. L’objectif principal de cette approche est de réduire l’offre totale de tokens en circulation, créant ainsi une rareté. Cette diminution de l’offre vise à soutenir la valeur des tokens restants.

Comment fonctionne le buyback and burn ?

Le processus se déroule en deux étapes principales.

- Rachat des tokens

Le projet utilise une partie de ses profits ou de ses réserves pour racheter ses propres tokens sur le marché.

- Destruction des tokens

Après avoir racheté ces tokens, le projet les envoie à une adresse dite “burn address”. Cette adresse, dépourvue de clé privée, rend ces tokens inaccessibles. Par conséquent, ces tokens disparaissent définitivement de la circulation.

Un exemple d’adresse de burn sur la BNB Smart Chain (BSC) est l’adresse dite « blackhole » :

0x000000000000000000000000000000000000dEaD.

Cette adresse garantit que les tokens envoyés ne peuvent plus jamais être récupérés. Ils sont définitivement retirés de l’écosystème BNB.

Quel est l’objectif du buyback and burn ?

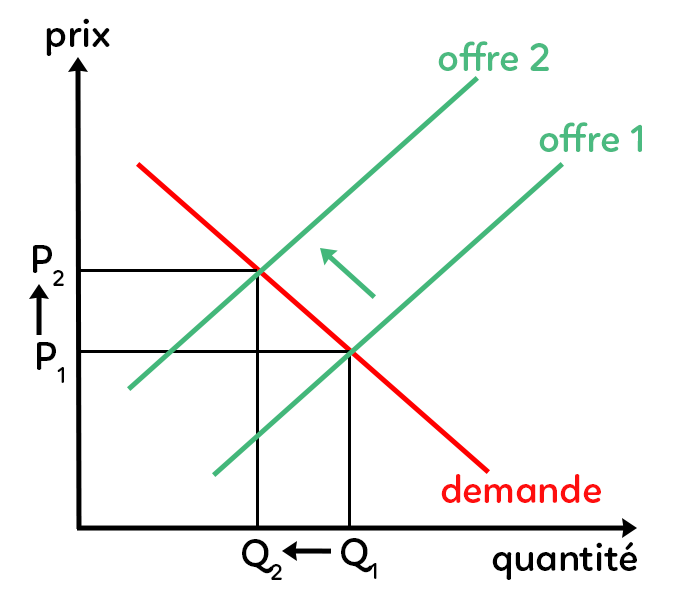

Le buyback and burn réduit l’offre totale de tokens en circulation, créant ainsi une pression haussière sur leur valeur, à condition que la demande reste constante ou croissante. En effet, ce mécanisme repose sur la loi classique de l’offre et de la demande : moins il y a de tokens disponibles, plus leur valeur peut augmenter.

Comme l’illustre le graphique ci-dessus, une diminution de la quantité (Q2 < Q1, où Q représente la quantité) conduit à une augmentation du prix (P2 > P1, où P représente le prix).

Les origines du buyback and burn

Inspiré de la finance traditionnelle

Le concept de buyback trouve ses origines dans la finance traditionnelle, où les entreprises cotées en bourse rachètent leurs propres actions sur le marché. Cette stratégie vise à :

- Réduire le nombre d’actions en circulation pour augmenter la valeur des actions restantes.

- Stabiliser le prix en période de baisse ou de stagnation de la demande.

- Envoyer un signal de confiance aux investisseurs.

Par conséquent, en optimisant leur structure financière et en soutenant la valeur de leurs actions, les entreprises renforcent leur attractivité auprès des investisseurs.

Adaptation au modèle tokenomics

En tokenomics, cette stratégie a été adoptée et transformée sous le nom de buyback and burn. Contrairement à la finance traditionnelle où les actions rachetées peuvent être conservées, les tokens rachetés dans le cadre du buyback and burn sont détruits.

Pourquoi utiliser un buyback and burn ?

Soutenir la valeur des tokens

En réduisant l’offre totale, le buyback and burn favorise l’appréciation des tokens restants. Ce mécanisme peut offrir des avantages aux investisseurs actuels tout en attirant de nouveaux participants grâce à l’augmentation potentielle de la valeur du token.

Renforcer la confiance des investisseurs

Le buyback and burn est un signal fort envoyé aux investisseurs. Il témoigne de l’engagement du projet à soutenir la valeur du token et à garantir la viabilité à long terme de l’écosystème. La transparence offerte par les blockchains renforce cette confiance : chaque transaction de burn est publique, traçable et irréversible.

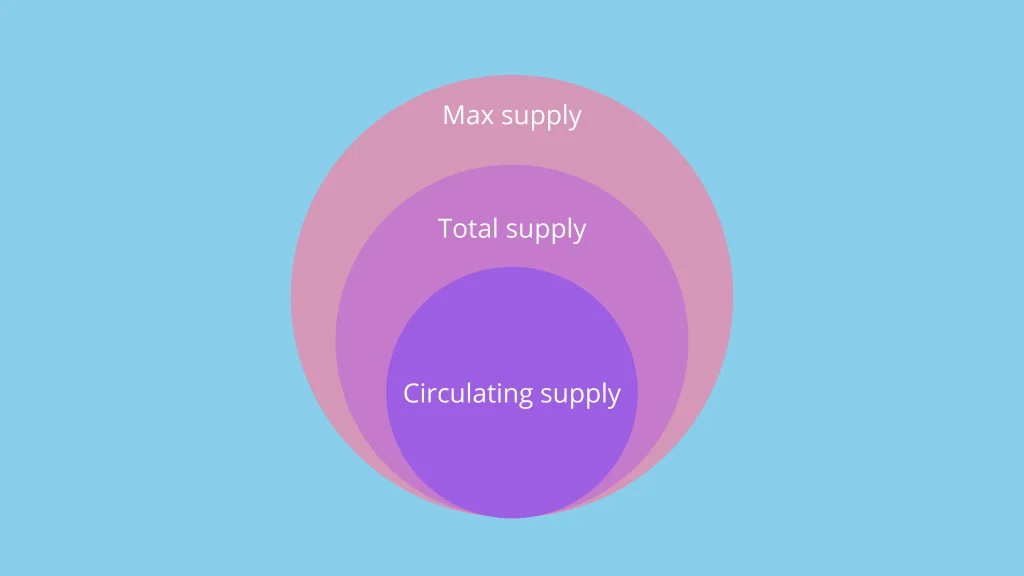

Contrôler l’inflation des tokens

Dans les projets où de nouveaux tokens sont émis régulièrement, notamment dans les modèles inflationnistes, le buyback and burn joue un rôle essentiel pour limiter l’inflation. En détruisant une partie des tokens en circulation, ce mécanisme compense l’émission continue et peut stabiliser, voire réduire, l’offre globale sur le long terme. Cela contribue à protéger la valeur des tokens restants tout en évitant une dilution excessive.

Les types de buyback and burn

Le buyback and burn peut être déclenché soit manuellement, soit automatiquement, selon les mécanismes définis par le projet.

- Déclenchement manuel : Il repose sur des décisions prises par l’équipe ou une DAO. Cela offre une plus grande flexibilité pour s’adapter aux conditions du marché.

- Déclenchement automatique : Les smart contracts réalisent l’action de buyback and burn, en exécutant des règles préprogrammées.

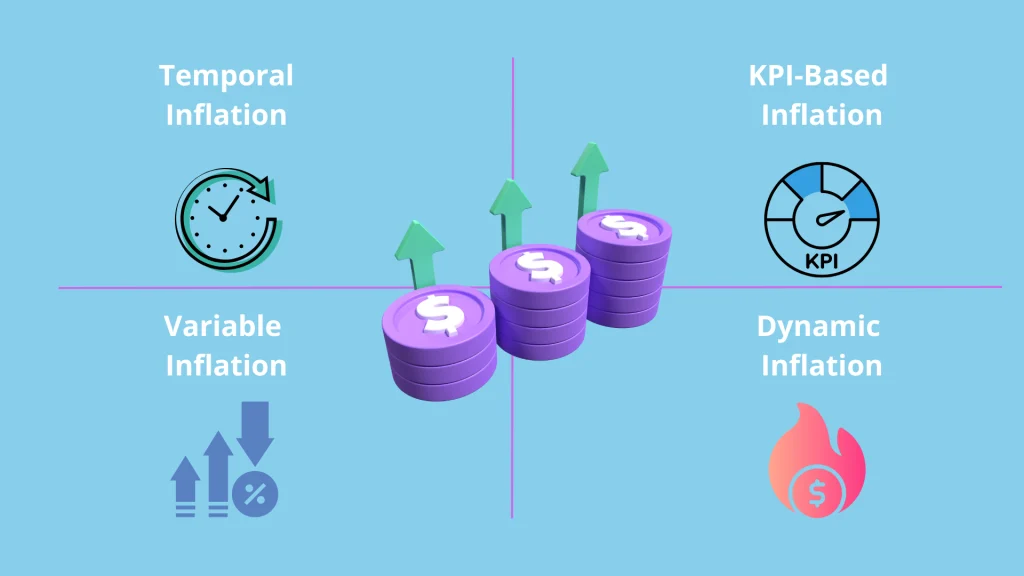

Le processus peut s’appuyer sur divers critères prédéfinis :

- Intervalles réguliers : par exemple, tous les 6 mois, offrant une prévisibilité pour les parties prenantes.

- Seuils de bénéfices atteints : un pourcentage des revenus générés est consacré au rachat et à la destruction des tokens. Cela aligne ainsi ce mécanisme avec la réussite financière du projet.

- Événements spécifiques : comme l’atteinte d’un seuil d’utilisateurs ou la réalisation d’une étape clé dans le développement du projet.

Exemple : Binance et le buyback and burn du token BNB

Binance fait partie des pionniers ayant intégré le mécanisme de buyback and burn dans sa tokenomics. En effet, entre 2017 et 2021, la plateforme utilisait une partie de ses bénéfices pour racheter des tokens BNB sur le marché afin de les détruire.

Depuis fin 2021, le projet a évolué et n’utilise plus le mécanisme de buyback and burn mais un système d’Auto-Burn. Ce mécanisme trimestriel automatise la destruction des tokens en ajustant le montant selon deux critères : le prix du BNB et le nombre de blocs générés sur la BNB Smart Chain (BSC).

Cependant, l’objectif final reste identique. Réduire l’offre totale de 200 millions de BNB à 100 millions, soit une réduction de 50 %. Ce processus de destruction programmée vise à accroître la rareté du BNB et à en soutenir la valeur sur le long terme.

Limites et critiques du buyback and burn

Pas de création de valeur intrinsèque

Bien que la réduction de l’offre puisse temporairement augmenter la valeur des tokens, cela n’améliore pas les fondamentaux du projet. Effectivement, ce mécanisme ne génère ni innovation, ni adoption importante, ni utilité supplémentaire pour le token. Par conséquent, il peut donner une illusion de valeur sans impact réel sur l’écosystème.

Risque de manipulation

Si le buyback and burn n’est pas transparent, il peut être utilisé de manière opportuniste pour manipuler le prix du token. Certains projets pourraient racheter des tokens à des moments stratégiques pour créer une fausse perception de rareté ou de forte demande, trompant les investisseurs.

Problèmes de liquidité

Une réduction significative de l’offre de tokens en circulation, par le biais du mécanisme de buyback and burn, peut affecter la liquidité du marché. Cela rend les transactions plus volatiles et éloigne les investisseurs ainsi que les utilisateurs recherchant une stabilité à long terme, rendant le token moins attrayant et plus risqué.

Effets incertains sur le long terme

Si la demande pour le token n’est pas soutenue par des fondamentaux solides, l’impact positif du burn pourrait s’estomper avec le temps. Sans une adoption croissante ou un usage fort, la réduction de l’offre seule ne suffit pas à garantir une croissance durable de la valeur.

A retenir

- Un mécanisme combinant rachat et destruction de tokens pour réduire l’offre en circulation, afin d’augmenter leur rareté et leur valeur.

- L’objectif est de soutenir la valeur des tokens, de renforcer la confiance des investisseurs et de contrôler l’inflation.

- Binance (BNB) utilise des rachats trimestriels pour réduire l’offre totale.

- Cependant, la limite du buyback and burn est qu’il ne crée pas de valeur intrinsèque, peut réduire la liquidité et entraîner une manipulation si le processus manque de transparence.